Борьба с налоговыми рисками: что такое налоговый мониторинг и как на него перейти

Одна из главных проблем, с которой сегодня сталкиваются предприниматели — налоговые риски. Они могут привести к серьёзным финансовым потерям, штрафам, административной и даже уголовной ответственности. Но сейчас крупный и средний бизнес может существенно сократить риски с помощью эффективного инструмента — налогового мониторинга.

В 2005 году в Нидерландах был разработан «мягкий налоговый инструмент», который помогает избегать постоянных запросов и требований от проверяющих органов. Эта форма контроля понравилась многим европейским странам.

В России первый пилотный проект стартовал в 2012 году. Сегодня он значительно сокращает давление на налогоплательщиков и ускоряет получение контролирующими органами достоверной информации.

Налоговый мониторинг (НМ) — это особый режим налогового контроля, основная задача которого — перевести взаимодействие налогоплательщиков и инспекторов в онлайн. Суть заключается в том, что компания предоставляет доступ ФНС к своей информационной системе через интеграцию с АИС «Налог-3».

Кто попадает под налоговый мониторинг

Перечень потенциальных участников формируется исходя из соответствия компанией суммовым критериям. Сегодня, чтобы вступить в НМ, показатели не должны быть меньше:

- 1 млрд руб. по активам и выручке;

- 100 млн руб. по сумме уплаченных налогов.

Чек-лист при вступлении в налоговый мониторинг Критерии снижаются почти ежегодно. Уже готов законопроект по их дальнейшему уменьшению. 15 марта 2024 года Правительство одобрило его для внесения в Госдуму. Благодаря изменениям большее число компаний сможет присоединиться к этой форме налогового контроля. Новые критерии будут составлять:

Чек-лист при вступлении в налоговый мониторинг Критерии снижаются почти ежегодно. Уже готов законопроект по их дальнейшему уменьшению. 15 марта 2024 года Правительство одобрило его для внесения в Госдуму. Благодаря изменениям большее число компаний сможет присоединиться к этой форме налогового контроля. Новые критерии будут составлять:

- 800 млн руб. для годового оборота и активов;

- 80 млн руб. для суммы уплаченных налогов.

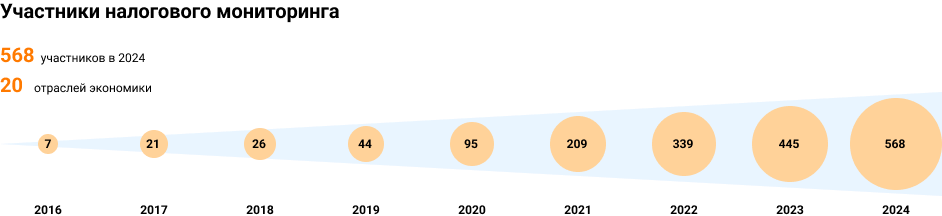

Сегодня потенциальными участниками НМ, которые соответствуют суммовым критериям, могут быть 13 179 организаций. На 2024 год к налоговому мониторингу уже присоединилось 568 компаний из 20 отраслей.

Вступление в налоговый мониторинг дело добровольное. Но для ряда организаций оно становится обязательным:

- участников соглашения о защите и поощрении капиталовложений (СЗПК). Должны перейти на НМ в течение 3-х лет после подписания соглашения;

- компаний, заключивших специальный инвестиционный контракт (СПИК). С 1 января 2023 года на них не распространяются ограничения по стоимости активов. Для вступления в НМ необходимо учесть критерии по сумме налогов и объему доходов.

Минэкономразвития России, со своей стороны, планирует перевести на налоговый мониторинг максимум резидентов особых экономических зон (ОЭЗ) для ускорения возврата им НДС. Об этом заявили на Международной выставке-форуме «Россия» в рамках Дня предпринимательства:

Виталий Алтабаев

Директор департамента регионального развития Минэкономразвития России

«Планируем перевести максимум резидентов особых экономических зон на налоговый мониторинг — это переведет налоговые проверки в онлайн и ускорит их. В том числе, бизнес будет возвращать НДС в два раза быстрее. Кроме того, планируется снять запрет на залог прав аренды — это привлечет дополнительный капитал. Также в перспективе предполагается снять ограничения на работу с нефтехимическими производствами в ОЭЗ и внести другие изменения».

Под новые условия без соблюдения суммовых критериев попадают организации:

- с пакетом акций, принадлежащих государству напрямую или косвенно;

- с государственным или муниципальным учреждением;

- участники промышленного кластера в соответствии с постановлением Правительства РФ от 31.07.2015 № 779;

- резиденты территории опережающего развития (ТОР) в соответствии с Федеральным законом от 29.12.2014 № 473-ФЗ;

- резиденты свободного порта Владивосток в соответствии с Федеральным законом от 13.07.2015 № 212-ФЗ;

- резиденты Арктической зоны Российской Федерации в соответствии с Федеральным законом от 13.07.2020 № 193-ФЗ;

- резиденты особой экономической зоны в соответствии с Федеральным законом от 22.07.2005 № 116-ФЗ.

Выгоды от вступления в налоговый мониторинг

Переход на удаленное взаимодействие с ФНС — достаточно затратный процесс. Он требует от организации как финансовых, так и человеческих ресурсов. Однако они быстро окупаются, так как участники НМ получают ряд выгод:

- приведение в порядок системы внутреннего контроля (СВК). Благодаря грамотно выстроенной СВК организации проще отследить бухгалтерские ошибки, грамотно настроить аналитику и, возможно, выявить мошеннические схемы, которые не исключены в крупных холдингах;

- организация единого электронного архива данных (ЭАД). Ответственным больше не придется искать информацию по разным системам, будь то кабинет оператора ЭДО, учетная программа или внутренние ресурсы компании. Все документы — от внутренней первичной документации до договоров — хранятся в одном месте. Особенно удобно, когда в архиве есть возможность разграничить права доступа для пользователей.

- получение мотивированного мнения (ММ). Оно отражает позицию налогового органа по вопросам правильности исчисления (удержания), полноты и своевременности уплаты (перечисления) налогов, сборов, страховых взносов. Налогоплательщик может отправлять запрос на уточнение спорных моментов начислений. При этом, если компания допустила ошибку и исправила ее в соответствии с мотивированным мнением, то она не получит штраф.

- быстрое возмещение НДС. Больше не потребуется оформлять банковские гарантии и ждать их от 5 до 10 рабочих дней. А также платить за них, что в среднем составляет от 2 до 5% суммы гарантии в зависимости от банка. Участники НМ могут в пятидневный срок получить возврат по заявлению.

Процесс взаимодействия информационных систем налогоплательщика и ФНС

Вступление в НМ можно разбить на несколько этапов: разработку дорожной карты, выстраивание СВК и подготовку информационных систем компании. Разберем подробнее, как устроено взаимодействие между системами налогоплательщика и ФНС.

Сейчас возможны два варианта работы — через интеграцию с витриной данных или напрямую с информационной системой налогоплательщика. В первом случае информация из разных систем организации аккумулируется в витрине данных. Обычно в них уже настроены контрольные соотношения для СВК. Поэтому, если возникнут какие-то расхождения после проверки на стороне витрины данных, то налогоплательщику придет уведомление. Далее информация передается в АИС «Налог-3», то есть программы ФНС взаимодействую только с витриной.

Взаимодействие с ФНС через витрину данных

Второй вариант — это прямое взаимодействие с АИС «Налог-3». То есть здесь не будет промежуточного звена между информационными системами компании и налоговой. Все сообщения от инспектора налогоплательщик будет просматривать в своем рабочем месте в АИС «Налог-3».

Взаимодействие с ФНС напрямую через информационную систему налогоплательщика

Основные задачи информационных систем налогоплательщика — отработка и вывод данных через электронные сервисы налогового мониторинга. На июль 2024 года ФНС представила 52 сервиса. Из них 17 перешли в промышленную эксплуатацию и уже используются более чем у половины действующих участников НМ.

Сервисы помогают организовать онлайн-взаимодействие по работе с документами или их истребованию. Например, анализируя отчетность налогоплательщика за определенный период, инспектор просматривает реестр первичных документов в своем рабочем месте в АИС «Налог-3». В этот момент посредством API происходит взаимодействие с сервисом № 4 «Представление реестра документов, размещенных в информационной системе организации», а как только проверяющий открывает ПУД — активируется сервис № 3 «Файловый обмен». Далее оба этих сервиса отправляют запрос в электронный архив организации.

Обмен данными происходит в синхронном или асинхронном режиме. Если говорить простыми словами, то в первом случае процесс автоматизарован и происходит без участия человека, а во втором — сотрудник вручную готовит и отправляет ответ на запрос.

Какое место занимает электронный архив в налоговом мониторинге

Электронный архив данных необходим организации в соответствии с приказом ФНС России от 25.05.2021 № ЕД-7-23/518@ «Об утверждении требований к организации системы внутреннего контроля». В нем прописано, что одним из элементов информационных систем налогоплательщика должен быть электронный архив. К тому же с его помощью можно:

- разграничивать права доступа для пользователей;

- быстро и удобно искать необходимые документы;

- контролировать полноту архива: отслеживать своевременный возврат и место нахождения бумажных документов.

Кроме того, в рамках налогового мониторинга при хранении документов необходимо указывать их вид в соответствии со справочником СПВДОК. Такую функцию можно реализовать на стороне витрины данных либо адаптировать Финансовый архив Directum с помощью low-code и no-code — инструментов. Они помогают быстро настраивать систему под индивидуальные потребности бизнеса.

Изменения в бухгалтерии: как ИИ и автоматизация меняют лицо современного учета Чтобы оперативно наполнить электронный архив для налогового мониторинга, в том числе бумажными документами, клиенты Directum часто используют искусственный интеллект. Так, компании «Татспиртпром» удалось перейти на НМ всего за 6 месяцев — подробнее о проекте.

Изменения в бухгалтерии: как ИИ и автоматизация меняют лицо современного учета Чтобы оперативно наполнить электронный архив для налогового мониторинга, в том числе бумажными документами, клиенты Directum часто используют искусственный интеллект. Так, компании «Татспиртпром» удалось перейти на НМ всего за 6 месяцев — подробнее о проекте.

Законодательная база и сервисы для информационного взаимодействия в рамках НМ еще находится в стадии «созревания» и постоянно дополняются. Начальник управления налогового мониторинга Марина Крашенинникова часто дает пояснения по нормативной базе и отвечает на вопросы налогоплательщиков. Также помочь в поисках ответов может сайт налогового мониторинга, где часто разбирают основные вопросы, возникающие у бизнеса. Помимо этого, организована «песочница» для участников налогового мониторинга и есть рабочие группы, в которых отрабатываются новые сервисы взаимодействия.

Однако переход на удаленное взаимодействие с ФНС не всегда происходит быстро. Чтобы вступить в налоговый мониторинг, иногда компании требуется пересмотреть действующие бизнес-процессы и ИТ-инфраструктуру. Это очень трудоемкий процесс, но он приносит положительный результат.

Чтоб вступление в мониторинг не стало неожиданностью для вашего бизнеса, надо постепенно готовится к нему сейчас: внедрять СВК, электронный архив документов, ECM-системы. Как в дальнейшем будет развиваться НМ и станет ли он обязательным для всех, пока неизвестно. Но очень велика вероятность того, что крупный и средний бизнес в ближайшие годы перейдет на формат взаимодействия через налоговый мониторинг.

Похожие статьи

ваш личный спасательный круг

в цифровизации бизнеса

с полезными советами и новостями

от экспертов

Присоединяйтесь, будем на связи!

Комментарии 0