Часть 4. Электронная налоговая отчетность: особенности взаимодействия с ФНС

В этом выпуске: как отправлять документы в контролирующие органы, если в компании практикуется смешанный документооборот? И что нужно, чтобы подготовиться к камеральной и выездной проверкам ФНС?

В рамках проекта «Электронный документооборот. Школа бухгалтера» эксперты уже рассказали о применении электронной подписи и о том, как перейти на ЭДО. Настало время узнать, как представить налоговую отчётность в электронном виде и можно ли предъявлять такие документы при проверках.

В этом выпуске: как отправлять документы в контролирующие органы, если в компании практикуется смешанный документооборот? И что нужно, чтобы подготовиться к камеральной и выездной проверкам ФНС.

Электронная подача налоговой отчётности и камеральная проверка

Самая горячая пора в бухгалтерии — отчётный период. Компании передают в ФНС налоговую декларацию, а также другие необходимые документы. На их основе представители контролирующего органа проводят камеральную проверку. Именно в ходе этой процедуры ФНС может истребовать дополнительный пакет документов.

Как это сделать? Есть 2 способа: в бумажном или электронном виде. Первым вариантом придётся воспользоваться всем компаниям, которые ещё не отказались от печати документов совсем. Второй способ подойдёт как тем, кто оцифровал документооборот по максимуму, так и тем, кто использует электронные документы вместе с бумажными.

|

Читаем Налоговый кодекс РФ. Из статьи 93 следует, что налоговая принимает документы, созданные в электронном виде и подписанные электронной подписью. При этом ФНС уточняет, в каком именно порядке можно их представить. |

Всё зависит от того, в каком виде вы получили требование. Если оно поступило по почте, то необходимые электронные документы придётся выгрузить из учетной системы или сервиса обмена. Потом их нужно распечатать, заверить подписью и печатью.

Если же требование пришло через оператора ЭДО, то никаких проблем нет — обычно документы используются там в утверждённом формате XML, достаточно их просто выгрузить из сервиса обмена. Другая ситуация — нужные документы на бумаге. В этом случае их нужно отсканировать в.JPG или.TIF. Те же форматы используются для отправки неформализованных электронных документов.

И в первом, и во втором варианте потребуется опись, к которой должны быть прикреплены все истребуемые документы. Всё это формируется в один пакет, который нужно подписать квалифицированной электронной подписью и отправить в ФНС через сервис для электронной налоговой отчётности.

Представление электронных документов в ходе выездной налоговой проверки

Чётких правил, которые определяют порядок действий в таком случае, пока нет. Поэтому можно ориентироваться на действующие требования к процедуре с бумажными документами.

Налоговой службой разработаны рекомендации при проведении выездных проверок. Так, например, инспектор может:

- проверить документ визуально — имеются и заполнены ли все необходимые реквизиты.

- оценить, правильно ли произведён расчёт в первичке, учётных регистрах и отчётных формах;

- выявить несоответствия документов нормам законодательства;

- проконтролировать, достоверны ли предоставляемые организацией сведения о хозяйственных операциях.

Но что делать, если документы и в бумажном, и в электронном виде? Необходимо предоставить сотруднику налоговой средства — технические и программные, используя которые он сможет выполнить проверку документов.

На деле это означает, что инспектору нужен компьютер или другое устройство, с которого он сможет изучить электронные документы визуально. Понятно, что если они неформализованные, то можно выгрузить и показать их в формате.XLS, .PDF или.JPG. А если это формализованный документ, например, электронный счёт-фактура?

Выход есть — вы можете продемонстрировать его непосредственно в сервисе оператора ЭДО, который используете. Или в информационной системе, где отображается форма документа.

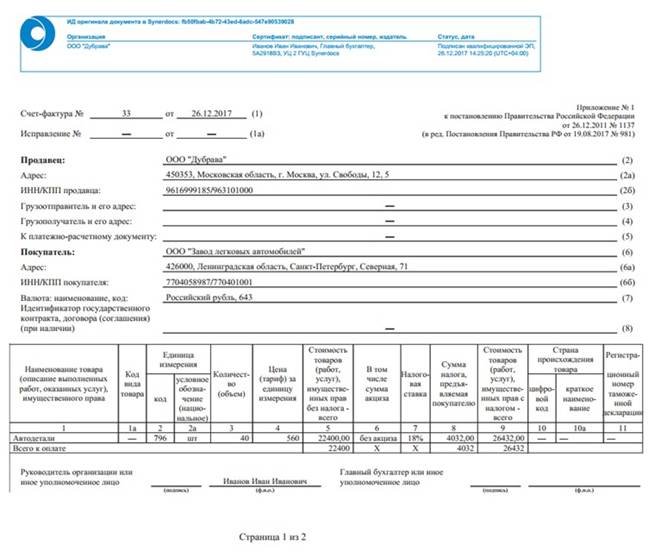

Так выглядит в читаемом виде счёт-фактура, если смотреть прямо в сервисе Synerdocs:

Конечно, есть и второй способ. Любой XML-документ легко сохранить в PDF-формат. Правда есть одно «но» — так инспектор не сможет проверить электронную подпись. Придётся предоставлять и исходный, и исправленный вариант.

Не забывайте о средствах криптографической защиты информации и просмотра данных об электронной подписи. Они должны быть установлены на компьютере, который использует представитель ФНС в ходе выездной проверки.

|

Александр Валеев, аналитик Synerdocs |

А теперь коротко

Электронный документооборот в организации — давно не новость и уж точно не сюрприз для представителей ФНС. И электронная налоговая отчётность только стимулирует бизнес и госорганы отказываться от бумаг.

Другое дело — проверки. Если вас настигла такая беда, то придётся учесть нюансы представления электронных документов инспектору. Но их немного, и теперь вы их знаете.

Читать ещё:

- Часть 1. Переход на электронный документооборот. С чего начать обмен с контрагентами?

- Часть 2. Электронная подпись в бухгалтерии

- Часть 3. Электронные бухгалтерские документы — факты, законы и важные нюансы

- Часть 5. Хранение электронных документов: где и как

- Часть 6. Тренды. От маркировки товаров до электронного документооборота в грузоперевозках

«Рекомендую предоставить инспектору отдельный компьютер. Если потребуется показать электронный документ, то лучше сделать это в веб-версии сервиса обмена. Если опасаетесь, что проверяющий может заметить „лишние“ документы, то обратитесь к оператору ЭДО — он создаст пользователя с ограниченным доступом к данным в системе. Так инспектор не сможет увидеть документы, которые вы не хотели бы представлять при проверке».

«Рекомендую предоставить инспектору отдельный компьютер. Если потребуется показать электронный документ, то лучше сделать это в веб-версии сервиса обмена. Если опасаетесь, что проверяющий может заметить „лишние“ документы, то обратитесь к оператору ЭДО — он создаст пользователя с ограниченным доступом к данным в системе. Так инспектор не сможет увидеть документы, которые вы не хотели бы представлять при проверке».

Комментарии 0